Après les stratégies DTC-global-toutes développées à grand frais par la majorité des majors américaines, certaines sont maintenant en train d’ajuster le tir. Le streaming par abonnement progresse toujours, mais moins vite, les forts investissements que nécessite le Direct To Consumer affectant les résultats des groupes. Par ailleurs le marché publicitaire se tend, tandis que la télévision payante est affectée par le phénomène du “cord-cutting”, les désabonnements à la télé par câble aux États-Unis au profit d’offres Over The Top moins chères se poursuivant.

Les prévisions des investissements publicitaires à venir ne sont pas des meilleures, poussant certains groupes à anticiper. Une période délicate à passer, vécue différemment selon la manière dont sont ventilés les chiffres d’affaires. Rentabilité et réduction de coûts furent les maitres mots de la plupart des présentations de résultats du 3ème trimestre, y compris en économisant sur les programmes chez certains, et/ou le marketing chez d’autres, plusieurs groupes procédant à des dépréciations d’actifs, à des licenciements, et recentrant leurs stratégies. Et ce n’est pas fini, les annonces continuant depuis. C’est que la bourse, après avoir longtemps encouragé les stratégies dépensières du streaming, veut maintenant des profits, ayant été calmée par la perte d’abonnés de Netflix il y a six mois, même si la plateforme a refait progresser sa base depuis.

Le cinéma fait par ailleurs son retour sur le devant de la scène, avec quelques gros succès au box office, les films cinéma étant aussi centraux dans l’attractivité des plateformes des majors aux États-Unis ce dernier trimestre. Elles ajustent leurs stratégies d’exploitation, cherchant à maximiser les revenus. Pour certains blockbusters, les fenêtres d’exploitation se rallongent à nouveau, arrivant moins vite sur les plateformes afin de bénéficier d’une exploitation vidéo/VoD transactionnelle, tandis que d’autres films sortent encore simultanément ou seulement en DTC. La règle de réserver ses contenus exclusivement à sa propre plateforme semble par ailleurs se faire plus flexible, tandis que certains repensent leurs développements à l’international.

Lionsgate réduit ses ambitions internationales, se retire de sept pays dont la France

Lionsgate a ainsi surpris en annonçant à l’occasion de ses résultats le 3 novembre dernier, le retrait de sa plateforme SVoD Starzplay récemment rebaptisée à l’international Lionsgate+, de territoires majeurs dont la France, l’Allemagne, l’Italie, l’Espagne, le Benelux, les pays nordiques et le Japon. Starz est aussi au Royaume-Uni, au Canada et en Amérique latine qui ne seraient pas menacés, et a également la joint-venture Starzplay Arabia.

« Nous avons enregistré de fortes performances du côté de notre catalogue et de la livraison de séries (… mais) les vents sectoriels et économiques contraires ont eu un fort impact sur Starz, et nous nous retirons de sept territoires à l’international » a commenté le CEO Jon Feltheimer dans le communiqué financier. « Cela nous permettra de rationaliser l’activité internationale de Starz et un retour plus rapide à la rentabilité, tout en continuant de nous développer en prenant appui sur le fort line-up de séries originales de Starz et une stratégie contenus centrée au niveau national.”

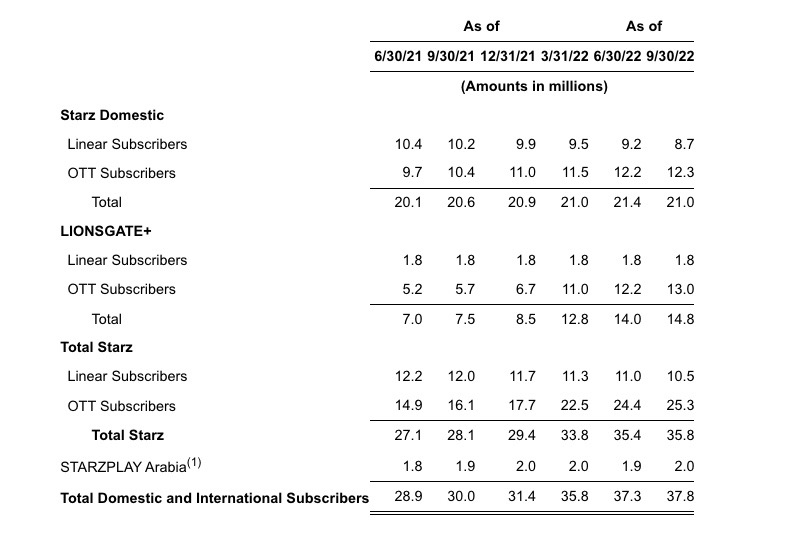

Au 3ème trimestre, les abonnements ont continué à progresser, mais peu : + 500 000 à 37,8 millions dans le monde, y compris 25,3 millions au streaming, dont la hausse des revenus compense tout juste la baisse aux États-Unis de ceux du linéaire, avec un petit résultat positif pour l’activité après économies sur le marketing. Mais le chiffre d’affaires trimestriel est en léger recul à 875M$, surtout, le groupe affiche une perte de 1,8Md$ après dépréciation pour 1,4Md$ du goodwill de Starz, dont les prévisions de trésorerie sont à la baisse et pour l’aligner sur d’autres valeurs. Les coûts de restructuration et de dépréciations de contenus dans les territoires affectés pèsent pour leur part pour 219 M$.

Studio américain de taille plus modérée que les grosses majors (un CA de 3,6Md$ lors de son dernier exercice achevé en mai 2022), à qui l’on doit notamment The Hunger Games, la saga Twilight, les John Wick, ou encore la série Mad Men pour AMC (un catalogue de 17 000 titres films et séries), Lionsgate avait racheté la chaîne payante premium Starz en 2016 pour 4,4 Md$ et l’avait développée en un service SVoD de streaming international en 2018-19, sans disposer des mêmes moyens que ses concurrents, le prix d’abonnement étant aussi plus mesuré (5€ en France). L’opération s’est révélée coûteuse pour le le studio qui affiche depuis des pertes à répétition (de 188M$ pour son exercice s’achevant en mai 2022 pour un CA de 3,6Md$). Il s’était mis au printemps dernier à chercher des partenaires, Canal+ ayant d’ailleurs été dit intéressé, mais rien n’avait abouti.

Lionsgate envisage toujours de séparer ses activités studio et diffusion afin de trouver des partenaires et d’avoir une meilleure valorisation. Représentatif sans doute d’une nouvelle stratégie moins propriétaire, sa grosse mini-série à venir The Continental, préquelle des films d’action maison à succès John Wick, ne sera ainsi pas produite aux USA pour Starz comme prévu mais pour Peacock, avec qui Lionsgate a cette année signé un output deal pour la seconde fenêtre pay-tv de ses films derrière Starz. Le film cinéma John Wick: Chapter Four est prévu au cinéma en 2023. Et le groupe vient d’annoncer qu’à l’international The Continental sera lancée en 2023 en exclusivité sur Amazon Prime Video.

Aucune date n’a été précisée pour les fermetures en France et ailleurs. Le changement de nom pour Lionsgate+ à l’international avait eu lieu il n’y a pas si longtemps en septembre, la campagne de publicité était même, au moment de l’annonce, toujours en cours à Paris. La plateforme, qui vient de sortir son adaptation des Liaisons dangereuses (l’illustration de droite en ouverture d’article), s’était aussi mise à produire et co-produire au niveau local, partenaire notamment aux côté de France Télévisions, de la mini-série franco-allemande à venir Ouija, ou de StudioCanal et Canal+ pour l’adaptation du roman de Marc Levy Toutes ces choses qu’on ne s’est pas dites.

Dépréciations d’actifs chez Lionsgate, WBD et chez NBCU/Comcast

Autre groupe à revoir ses ambitions dans le streaming, le récemment fusionné Warner Bros. Discovery revisite entièrement sa stratégie. Dès le départ, le nouveau méga-groupe a annoncé un certain retour à la vente de programmes traditionnelle plutôt que les garder exclusivement pour ses propres plateformes. WBD ne veut plus non plus produire de gros films en “direct-to-streaming” ne voyant pas comment ils peuvent de cette manière se rentabiliser, a fortement réduit la production locale de HBO Max dans plusieurs pays, ainsi que les ambitions en animation, a arrêté CNN+, et annulé un certain nombre de grosses productions en cours. La major a ainsi fait grand bruit cet été avec sa décision d’arrêter Batgirl film d’un budget de 90M$ déjà tourné et destiné à HBO Max en direct, afin de pouvoir le déprécier et alléger la note de la fusion au niveau fiscal. Ce fut à nouveau le cas encore dernièrement avec l’annulation du reboot de la série ado Degrassi entré en production, ainsi que de la cinquième saison prévue (ce devait être sa conclusion) de Westworld, une des ambitieuses séries de HBO, pour sa part après des audiences en baisse.

Le groupe, qui lors de la fusion a indiqué vouloir faire 3Md$ d’économies, licencie également à tour de bras. Les frais de restructuration et dépréciations de contenus et d’actifs se sont traduits par une perte exceptionnelle de 2,3 Md$ au troisième trimestre. Certains titres ont par ailleurs été retirés de HBO Max à priori pour les vendre ailleurs. Le président et CEO David Zazlav a récemment expliqué qu’il fallait changer le modèle après que HBO Max ait perdu 3Md$ alors que 7Md$ avaient été investis dans les contenus. Tout ce que produisait le groupe allait sur HBO Max, mais tout ne correspond pas pour autant à ce qu’attendent les abonnés, a-t-il poursuivi, alors que ces contenus peuvent être vendus à d’autres à titre non-exclusif. Le groupe passe actuellement en revue les titres qui marchent ou pas, a-t-il ajouté.

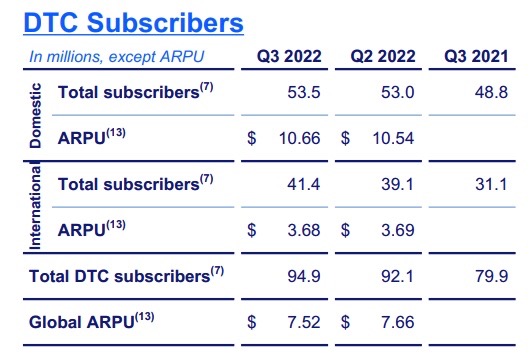

HBOMax et Discovery+ fusionnée dès le printemps, streaming avec publicité l’an prochain

Lors du dernier communiqué financier, WBD a annoncé une hausse des abonnés DTC cumulés de 2,8 millions à 94,9 millions, HBOMax ayant notamment profité de la sortie de la série très attendue House of the Dragon et ses 29 millions de téléspectateurs par épisode en moyenne en linéaire et streaming rien qu’aux États-Unis. Mais le chiffre d’affaires trimestriel du groupe affiche, en pro format, une baisse de 8% à 9,8Md$, la plupart des postes étant en retrait pour des raisons diverses, dont -11% pour la publicité linéaire à cause de moins bonnes audiences des chaînes généralistes et de news, selon le communiqué financier.

Le groupe compte toujours fusionner ses plateformes Discovery+ et HBOMax, ce qui permettra de faire de nouvelles économies de coûts. La date de lancement a été avancée au printemps. WBD a également indiqué vouloir s’attaquer au marché du streaming avec publicité l’an prochain avec vraisemblablement un nouveau service sur le modèle de Pluto TV ou de Tubi de Fox, a récemment divulgué David Zazlav.

Paramount sert les coûts et restructure Showtime

Le groupe Paramount a pour sa part enregistré 4,7 millions d’abonnés DTC supplémentaires à 76 millions dont 46 millions pour Paramount+, une hausse de 4,6M, supérieure aux attentes, grâce à son développement international et au lancement de la saison sportive. A l’international, après l’Angleterre, Paramount+ arrivera ce quatrième trimestre en France, en Allemagne, Autriche et Suisse, tandis que SkyShowtime, sa joint-venture avec Sky dans le streaming (dans des pays ou Sky n’est pas), s’est lancée en Scandinavie. Les chaînes FAST (streaming linéaire gratuit) de PlutoTV apparaissent par ailleurs pour la première fois dans la mesure d’audience de Nielsen The Gauge avec 1% de part d’audience aux États-Unis en septembre. Son nombre de comptes actifs a atteint 76 millions dans le monde.

Mais si, chez Paramount, le DTC voit ses revenus croitre de 38%, le linéaire régresse de 5%, les deux montants se compensant de peu, la hausse (de 5% à 6,9Md$) du chiffre d’affaires trimestriel étant surtout due au cinéma. Après son méga succès en salles, Top Gun : Maverick s’est classé numéro un des ventes en digital sell-though (achat vidéo digitale) aux USA lors de sa première semaine d’exploitation a ainsi indiqué le groupe, tandis que le film d’horreur Smile a bien fonctionné au cinéma. Paramount a annoncé la mise en ligne sur Paramount + de Top Gun : Maverick d’ici la fin d’année, a noter que c’est plusieurs mois après sa sortie (en mai dernier), soit un schéma de fenêtrage proche de ce qui se pratiquait avant, avec période d’exploitation réservée à la video plutôt que de sortir en ligne quelques semaines seulement après la salle.

Les pertes liés au streaming sont toujours importantes (343M$ sur le trimestre), et le résultat du groupe est en baisse. Paramount a donc lui aussi lancé des économies et va restructurer la chaîne pay-tv premium bien connue Showtime et son service de streaming, mais tout en préservant le label, a-t-il assuré, un label représentatif de séries plus audacieuses, et également utilisé dans le cadre du partenariat avec Sky.

Sky fait partie du groupe Comcast/NBC Universal, qui concentre surtout ses efforts en streaming aux États-Unis sur sa plateforme Peacock (le paon du logo du network NBC) lancée il ya deux ans, dont les investissements ont été doublés à 3Md$. Efforts qui se montrent payants. Plateforme hybride comportant une partie avec publicité (30 millions de comptes actifs) et une offre premium, Peacock a vu le dernier trimestre ses abonnements re-décoller (+ 2 millions à 15 millions).

Chez Comcast/NBC Universal, le streaming c’est le bouquet

La plateforme s’est classée pour la première fois dans le top 10 streaming hebdomadaire de Nielsen grâce au film Halloween Ends, sorti simultanément en salles et en streaming dans l’offre premium. Elle vient également de récupérer les programmes venant du network NBC et de Bravo, qui auparavant allaient sur Hulu, pour une mise en ligne le lendemain de leur diffusion, dont les Law & Order (New York police judiciaire et dérivés) et The Voice. (Le groupe Comcast est encore actionnaire minoritaire de Hulu, au côté de Disney majoritaire, mais il est prévu qu’il en sorte). Surtout Peacock dispose de droits sportifs, maintenant négociés par le groupe pour inclure le streaming, comme les JO dont NBC a tous les droits jusqu’en 2032. Peacock avait ainsi retransmis l’intégralité de la couverture du groupe des JO d’hiver 2022, NBC diffusant les événements les plus porteurs. Au troisième trimestre, Peacock voit ses revenus doubler sur un an à 506M$, mais augmente aussi ses pertes à 614M$ (elles devraient atteindre 2,5Md$ sur l’année).

Peacock n’a pas à proprement parler d’ambition globale, même si une version internationale existe depuis cette année sur Sky en Angleterre et Allemagne, prévue en Italie et Suisse aussi. A l’international, NBCU développe des plateformes de streaming sous la marque Universal+ organisées autour de ses chaînes du câble thématiques. Lancée l’année dernière en Espagne, en Amérique-latine, en Inde et récemment en Afrique, la plateforme Universal+ est ainsi présentée comme un pack de chaînes premium, ce qui permet de les commercialiser sous forme de bouquet notamment en OTT (avec une app). Prochaine destination la France, où Universal+ regroupera 13ème Rue, Sci-Fi, et la toute nouvelle DreamWorks, chaîne animation que le groupe est en train de développer, maintenant présente dans 43 territoires.

Quand à Sky, son CA a baissé de 15% à cause du taux de change, le nombre d’abonnés étant en hausse de 320k à 23 millions, mais il faut au groupe là aussi fortement en déprécier le goodwill, de 8,6Md$, les conditions économiques au Royaume-Uni et en Europe obligeant à pratiquer davantage d’offres avec remises ce qui a des conséquences sur la trésorerie, a-t-il expliqué. Comcast avait remporté Sky contre Fox il y a quatre ans, pour 36Md$. De récentes rumeurs évoquaient une vente possible de Sky Germany, avec ProsiebenSat1 d’intéressé, mais le groupe allemand a fermement nié.

Fenêtrage sur mesure pour le cinéma

Les revenus des activités média de NBC Universal baissent par ailleurs ce trimestre de 22,7% à 5,2Md$, les revenus publicitaires étant moindres. C’est à cause d’une base de comparaison défavorable avec les JO de Tokyo l’an dernier, a cependant précisé le groupe, ces deniers seraient autrement en hausse (de plus de 4%), et le demeurent aussi sur neuf mois. L’activité câble de Comcast (plus de la moitié du CA du groupe) pour sa part subit une perte de 561 000 abonnés à l’offre tv/vidéo (-1,6 millions abonnés sur neuf mois) mais demeure en légère hausse grace à l’internet rapide qui se développe, ainsi que son résultat opérationnel, les prix ayant augmenté. Universal a par ailleurs bénéficié de succès salles avec Jurassic World: Dominion et Minions: The Rise of Gru sortis cet été, ainsi que du retour à plein régime de ses parcs d’attraction, les deux activités voyant leurs bénéfices s’envoler.

Les films furent des produits d’appels pour l’offre premium de Peacock, outre Halloween Ends sorti en simultané, NBCU leur réservant la première fenêtre payante en général 45 jours après la salle, étendue, là encore, à près de trois mois pour les blockbusters comme Jurassic World: Dominion (qui a aussi bénéficié d’une version longue spéciale Peacock) et Minions: The Rise of Gru. Ce dernier ira ensuite sur Netflix avant de retourner sur Peacock, Universal ayant signé l’an dernier un accord avec Netflix pour la seconde fenêtre des films d’animation du groupe, après une première de quatre mois sur Peacock. Ici, on ne met donc pas tous ses oeufs dans le même panier.

Néanmoins, le troisième trimestre se sera montré laborieux pour beaucoup, les challenges liés à la mutation du secteur (ainsi qu’à un cours du change défavorable pour les groupes présents à l’international) étant pointés par tous.

Désabonnements au câble, une transition délicate vers le digital

Pour un groupe surtout diffuseur, à taille plus réduite, comme AMC Networks ((AMC, Sundance Channel, la chaîne de l’horreur de Shudder, IFC Films unlimited, BBC America.. un chiffre d’affaires en hausse à 3,1Md$ en 2021), l’activité linéaire traditionnelle commence à s’effriter à cause du cord-cutting, qui réduit la base d’abonnés des chaînes, leur rémunération avec, et pour celles du câble basic, leurs recettes publicitaires, même si la distribution digitale (en OTT) progresse. Les abonnés au streaming et à AMC+ sont en hausse de 300 000 par rapport au trimestre précédent à 11,1 million, +44% en un an, générant des revenus pareillement à la hausse, sans parvenir cette fois à compenser le recul des autres activités. Le CA trimestriel est en baisse de 16% (sur neuf mois de 6%) de même, un peu moins, que le résultat opérationnel.

Au coeur de sa mutation visant à devenir une “multi-plateforme premium, centrée sur le consommateur” AMC Networks cherche à réinventer son mix de revenus, a indiqué le groupe. L’objectif est d’atteindre 20 à 25 millions d’abonnés à AMC+ en 2025. AMC Networks a annoncé dernièrement le renforcement des accords de distribution de ses chaînes en OTT avec Roku, et y lancer 11 nouvelles chaînes FAST thématiques sur les thrillers, le mariage.. ou autour de séries AMC comme Mad Men et The Walking Dead. Le groupe a une présence à l’international dans certains pays comme comme l’Angleterre, le Canada, l’Inde, l’Australie, la Nouvelle Zélande et l’Espagne, ayant signé dans les cinq derniers de nouveaux accords de distribution incluant un service de streaming AMC+ .

Au troisième trimestre, AMC a pu compter sur le succès de la finale de Better Call Saul (sur Netflix dans certains pays à l’international), troisième meilleure audience du câble auprès des 18-19 ans avec une moyenne de 2 millions de téléspectateurs J+3, dont 2,7 millions pour l’épisode final, derrière Yellowstone (Paramount Network) et The Walking Dead, également sur AMC. Meilleure audience de la plateforme AMC+, Better Call Saul fut aussi le programme déclenchant le plus de recrutements, a indiqué le groupe. En octobre, le lancement de la série Interview with the Vampire d’après le roman d’Anne Rice fut pour sa part la nouveauté ayant généré le plus d’audience sur le câble cette saison et sur AMC+ depuis toujours, renouvelée avant même sa diffusion. De la même autrice, AMC lancera Mayfair Witches en janvier et a annoncé trois nouvelles séries dérivée de The Walking Dead (dont une se déroulera à Paris).

AVoD: la menace de la recession

Du côté de l’AVoD, ou streaming avec publicité, les nouvelles ne sont pas forcément plus enthousiasmantes, même si la consommation se développe. Roku, le distributeur OTT de chaînes traditionnelles et FAST et plateformes de streaming SVoD, éditeur lui-même de The Roku channel, a annoncé 2,3 millions de comptes actifs supplémentaires à 65,4 millions. Le nombre d’heures streamées progresse de 1,1Md sur un trimestre à 21.9 milliards d’heures, soit près du double de l’année précédente.

Si Roku a battu les prévisions pour le troisième trimestre, elles sont moins encourageantes pour le 4ème, Roku revoyant son chiffre d’affaires à la baisse, alors que c’est normalement la période plus forte pour la publicité. Étant toujours en période d’investissement, Roku va réduire ses couts de 5% et prévoit la suppression de 200 postes. Les annonceurs annulent certaines campagnes dans l’anticipation d’une possible récession a expliqué Roku.

235 millions d’abonnés au streaming pour Disney, mais à quel prix

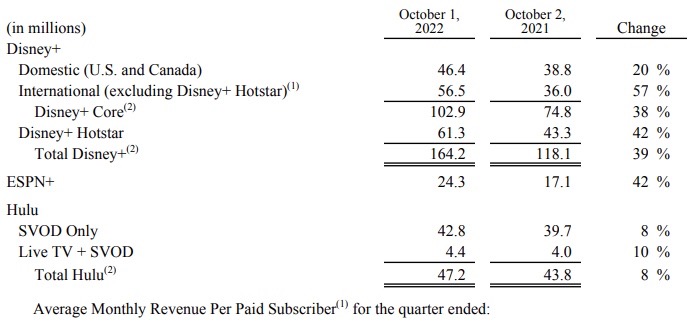

Dernier gros groupe à annoncer ses résultats mi novembre, The Walt Disney Company a pour sa part dépassé les prévisions côté abonnements, Disney+ en ayant enregistré 12,1 millions supplémentaires à 164,2 millions, Hulu en ayant gagné 1 million, ESPN+ 1,5 million, soit un total de plus de 235 millions d’abonnés DTC pour le groupe. Pour Disney+, la croissance provient surtout de l’international et de Hotstar en Inde (où les prix sont plus bas) mais aussi un peu des USA, où elle a affiché de gros succès.

Plusieurs films sur Disney+ se sont classés dans toutes les premières positions du top streaming hebdomadaire de Nielsen, notamment les films sortis en salle, Lightyear (Buzz l’Eclair) en aout, puis Thor, Love and Thunder, gros succès du box office, en septembre, les deux mis en ligne sur Disney+ environ deux mois après la salle (sauf en France à cause de la chronologie des medias).

La plateforme fut aussi dans le top10 avec des films produits cette fois pour le direct-to-streaming, comme Pinocchio 2022 de Robert Zemeckis, mélange de live action et animation avec Tom Hanks d’un budget estimé à 150M$, et surtout Hocus Pocus 2, dans les toutes premières place du top streaming de Nielsen en octobre, relançant la consommation du premier film sur la plateforme. Parmi les autres succès, l’animation pré-scolaire, Bluey , les séries She Hulk (univers Marvel), et Andor (univers Star Wars), même s’ils furent moins forts que ObiWan Kenobi le trimestre précédent.

Le film direct-to-streaming, Prey, spin-off de Predator, a par ailleurs permis à Hulu à se classer elle aussi dans les premières places du top de Nielsen, Hulu ayant également un fort succès avec la série Only Murders in the Building.

Mais là aussi, côté chiffre d’affaires, les revenus trimestriels des chaînes linéaires furent en retrait (- 5%), et ce ne fut pas entièrement compensé par la hausse de 8% du DTC. Autre effet négatif, la partie studio (content sales & licensing) est en baisse de 15%, notamment avec la stratégie de garder ses contenus pour soi plutôt que de les vendre à d’autres, compensée en partie par le cinéma avec le succès de Thor Love and Thunder ( depuis Black Panther Wakanda Forever a réalisé de très fortes entrées).

Le troisième trimestre est le dernier de l’année fiscale de Disney, qui divulguait donc aussi ses résultats annuels, meilleurs. Sur l’année entière, le linéaire demeure ainsi encore stable (à 28,3Md$), le DTC étant en hausse de 20% (à 19,6Md$) et la partie studio de 8% (à 8,1Md$), soit 55Md$ (+8%) pour l’activité media and entertainment distribution. Tandis que les parcs à thèmes, dont le groupe a retrouvé pleine capacité, progressent de 73% (!) à 28Md$, l’une de leur meilleure année. Au total, le CA annuel du groupe enregistre une hausse de 23% à 82,7Md$, et le résultat opérationnel de 58% à 3,2Md$, grâce à la forte performance des parcs à thème, le groupe ayant aussi réussi à améliorer la rentabilité du linéaire en économisant sur les programmes. Mais les profits furent réalisés en très grande partie lors des neuf premiers mois, les pertes liées aux investissements dans le DTC continuant de galoper, à près de 1,5 Md$ sur le trimestre, et 4Md$ sur l’exercice total annuel (contre 1,6Md$ l’année d’avant).

Augmentation des tarifs et version avec pub pour Disney+

Le groupe a tenu à préciser prévoir une forte diminution de ces pertes dès le premier trimestre 2023 et tenir les objectifs d’être profitable dès 2024. Cela sera réalisé grace à une augmentation des prix, au lancement prochain, comme Netflix, d’une version moins chère avec publicité (le 8 décembre), ainsi qu’à une rationalisation des dépenses marketing et une meilleure efficacité dans les dépenses contenus. “La rapide croissance de Disney+ depuis son lancement il y a trois ans est directement lié à votre décision stratégique d’investir lourdement pour créer des contenus incroyables et d’avoir une présence mondiale” soulignait le CEO (d’alors) Bob Chapek dans le communiqué financier, rappelant que ce sont 57 millions d’abonnés supplémentaires en un an qui ont été engrangés .

Changement de capitaine

Mais cela n’a apparemment pas convaincu le conseil d’administration, qui, quelques jours plus tard, le 20 novembre, décidait de débarquer Bob Chapek, déjà fragilisé par d’autres affaires par le passé, et de le remplacer pour deux ans par le précédent CEO du groupe, Bob Iger . “Nous remercions Bob Chapek pour les services rendus à Disney lors de sa longue carrière et pour avoir guidé l’entreprise lors du défi sans précédent que fut le Covid” commente dans le communiqué la présidente du conseil d’administration, Susan Arnold. “Le conseil d’administration a conclu qu’alors que Disney s’engage dans une transformation du secteur de plus en plus complexe, Bob Iger est le mieux placé pour diriger la société dans cette période charnière”. A voir donc comment il aménagera la stratégie. La bourse a salué le mouvement, le cours de bourse étant remonté depuis.

| Plateformes internationales | Abonnés T3 2022 (millions) | +/- vs T2 2022 (millions) |

|---|---|---|

| Netflix | 223,0 | +2,4 |

| Amazon Prime Video* | 200,0 | N/C |

| Disney+ | 164,2 | +12,1 |

| HBO Max + Discovery+ | 94,9 | +2,8 |

| Paramount+ | 46,0 | +4,6 |

| Starz+Starzplay+Lionsgate+ | 37,8 | +0,5 |

Lectures complémentaires et liens utiles

- Le communiqué sur les résultats du troisième trimestre de Lionsgate, celui sur The Continental, l’article du 3 novembre Hollywood Reporter après la conférence téléphonique Lionsgate Takes $1.8B Hit As It Exits Seven Former Starz Markets.

- Le communiqué financier de Warner Bros Discovery, l’article du 4 novembre du Hollywood Reporter sur la réaction des analystes Warner Bros. Discovery Stock Falls After Earnings, But Analysts Take Different Views, celui du 15 novembre Warner Bros. Discovery CEO David Zaslav Talks “Weak” Advertising Market, DC Plans and HBO Losses

- Le communiqué trimestriel du groupe Paramount

- Le communiqué des résultats d’AMC Networks, article du Hollywood Reporter sur les audiences au fil des ans de la série zombie phénomène: ‘The Walking Dead’ by the Numbers: One of Cable’s Biggest Ever Series Bows Out

- Les chiffres du troisième trimestre de Roku, l’article Roku to Cut 200 Jobs, Citing Challenged Economy

- Le communiqué Comcast sur les résultats trimestriels et les slides de la présentation, l’article de Deadline NBCUniversal Is Becoming “Fairly Indifferent” As To Whether Programming Goes On Streaming Or Linear TV, CEO Jeff Shell Says, le communiqué du groupe de janvier dernier sur la répartition des JO d’hiver 2022 entre NBC et Peacock.

- The Walt Disney Company et la conférence audio de Disney, le communiqué sur la nomination de Bob Iger

- Le box office américain de l’année 2022 à ce jour sur Box Office Mojo ny IMDb pro

- Le précédent article de MAB tv en mai dernier sur la stratégie des groupes américains : Hors Netflix, le streaming payant continue d’engranger des abonnés, mais tous lorgnent aussi vers la publicité

Licenciements et réorganisations chez Paramount et AMC Networks annoncés depuis

Update 5/12/22: Depuis la rédaction de cet article, les annonces de licenciements ont continué. Le groupe Paramount rationalise son activité studios TV, qui a maintenant un dirigeant unique, et se sépare, a révélé Deadline, d’une trentaine de personnes sur la côte ouest à CBS Studios et Paramount TV Studios que rejoint l’équipe scripted originals de Paramount+. Les équipes créatives demeurent séparées. Les studios vont davantage travailler avec l’international. Par ailleurs, AMC Networks s’est séparé de sa nouvelle CEO fraichement nommée, et a annoncé prévoir réduire de 20% sa masse salariale.

- Lire les deux articles de Deadline du 30 novembre : Layoffs Underway At CBS Studios & Paramount TV Studios et un peu plus tard, George Cheeks Lays Out New Structure Of CBS Studios & Paramount TV Studios, celui de Variety du 1er décembre, CBS Studios Expands International Co-Production Slate, celui du 1er décembre dans le Hollywood Reporter, AMC Networks to Take $350M-$475M in Restructuring Charges Amid Layoffs, Programming Impairments

Recevoir la newsletter de MABtv pour ne pas rater d'article!